2015-ci ilin axırına o qədər də çox vaxt qalmayıb və bu il heç də asan il olmadı. Lakin gələn il bundan da asan olmaya bilər. Kreditplaza.az saytı xarici mənbələrdən əldə etdiyi məlumata görə HSBC bankı 2016-cı ildə dünya iqtisadiyyatı üçün əsas risklər üzərində apardığı araşdırmaların nəticələrini dərc edib.

1.Pul-kredit siyasətinin iflic olması

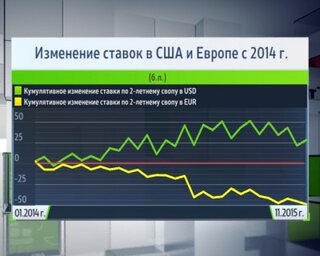

ABŞ və Avropada 2014-cü ildən faiz dərəcələrinin dəyişməsi

İnkişaf etmiş iqtisadiyyatlar, deyəsən inkişaf etməni stimullaşdırılması üçün pul-kredit siayasətindən başqa yeni variantlar seçə bilmirlər. Həyat qabiliyyətli variantlar demək olar ki qalmayıb, olanlar isə az effektli olduqlarını göstərdilər.

Kəmiyyət yumşaldılması, mənfi dərəcələr və fiskal siyasət – bunlar hamısı artıq sınaqdan keçirilib. Heç kim təzə bir şeyi sınaqdan keçirmək istəmir, ona görə də idarəçilər iflic vəziyyətə düşüblər.

Bunun nəticəsində gəlirlərin göstəriciləri aşağı düşəcək, daha geniş kredit spredləri təklif olunacaq, əsasən də inkişaf etməkdə olan bazarlarda səhmlər düşəcək.

2.Təklif olunan miqdarın dəyişilməsinə görə neftin qiymətinin qalxması

Gündəlik neft hasilatının dinamikası

2014-cü ilin ortalarından başlayaraq neftin qiymətinin 60% düşməsi ilə bazarın fikri elə bil ki, tənəzzülün daha da dərinləşməsi riski üzərində ilişib qalıb. Buna baxmayaraq investorlar, böyük ehtimalla 2016-cı ildə ABŞ-da hasılatın aşağı düşməsindən yaranacaq kəskin qiymət artımı riski ilə də narahat olmalıdırlar. Problem ondan ibarətdir ki, əgər hasilatın aşağı düşməsi çox kəskin olarsa o zaman, OPEC-in ehtiyat hasilat gücü artıq tələbatı tam şəkildə ödəməyə yetməyə bilər, digər neft hasil edən ölkələr isə artıq indi mümkün olan qədər neft hasil edirlər.

Hasilatın artırılması bir neçə il çəkə bilər, bu isə o deməkdir ki, dünya neft defisiti və yüksək qiymətlərlə üzləşə bilər.

2016-cı ildə HSBC-nin qiymətləndirməsinə görə ABŞ-da hasilat gündəlik 650 000 barrel aşağı düşə bilər, amma bu həm də digər ölkələrdə hasilatın aşağı düşməsi ilə birgə olacaq. Bundan əlavə 2015-ci ildə bəzi layihələrin ləğv olunması, qiymətlərin mümkün yüksəlişindən etibarən hələ bir neçə il hasilatın artırılmasına neqativ sürətdə təsir edəcək.

Neft qiymətlərinin və müvafiq olaraq yanacağın da qiymət artımı, qlobal inkişafın artım tempinı aşağı salacaq, amma neft hasilatı ölkələri üçün bu faktor pozitiv olacaq.

Valyuta bazarlarında, dəyişkənlik yenidən artacaq: rus rublu yenidən qalxacaq, yena isə düşəcək.

3.Böyük Britaniya Brexitə səs verəcək

Baş nazir Devid Kemeron söz verib ki, səsvermə 2017-ci ilin axırlarında keçirələcək,amma ehtimal var ki, bu 2016-cı ildə baş tutsun.

Əgər Avropa Şurası razılaşmanı ratifikasiya etməsə, ölkənin statusunun dəyişməsi iki ilə qədər çəkə bilər.Qeyri-müəyyənlik uzun zaman sürə bilər və bu zaman kəsiyində investisiya və iqtisadi inkişafa təzyiq hiss olunacaq.

Ondan əlavə Böyük Britaniyanın özünün gələcəyi təkrar sual altında qala bilər. Şotlandlar təkrar Şotlandiyanın müstəqilliyi üzrə referendum keçirilməsi barədə çağırış edə bilərlər.

AB-dən çıxma ticarətə də təsir göstərə bilər, amma Böyük Britaniya bu əlaqələri qorumaq istəyir. Buna baxmayaraq bir çox şirkətər AB bazarına girişlərini təmin etmək üçün ölkəni tərk edə bilərlər.

AB-nin nəzərincə Böyük Britaniyanın AB-dən çıxması digər ölkələrin də belə addım atmasına rəvac verə bilər.

4.Əyalət ölkələrinin problemləri yenidən qalxa bilər

Avrozonanın əyaləti yenidən problem ola bilər.

Portuqaliyada seçkilər nəticəsiz başa çatdı,amma hökümətin qarçısında çoxlu miqdarda problem durur,pensiya və əmək bazarında əsaslı reformaların keçirilməsi də daxil olmaqla.

İspaniya seçkiləri 20 dekabrda keçirəcək və koalisiya qurulması məsələsi çox kəskin durur. Bu da bank və maliyyə sistemlərindəki sabitliklə bağlı maliyyə risklərinin artması ilə bağlı qeyri müəyyən vəziyyəti gücləndirir.

Yunanıstanda reformaların tərəqqisi çox ləng gedir,bu kreditorları razı salmır, 2016-cı ildə isə gecikdirmələrin olması ehtimalı yüksəkdir. Bununla bərabər Afina yoxlamanı ugurla keçməlidir, yoxsa AMB-ı öz təkrar maliyyələşmə əməliyyatları zamanı yunan istiqrazlarını girov kimi qəbul etməyəcək və onları QE çərçivəsində almayacaq.

İqtisadi,siyasi və sosial problemlərin cəmi hər hansı bir ölkənin avrozonadan çıxması məsələsini yenidən gündəliyə gətirəcək, bunun effekti isə 2011-ci il avrozona krizisində olduğu kimi digər ölkələrə də slçraya bilər.

5.Birjalarda mütəmadi qəzalar

Avtomatlaşdırılmış yüksəktezlikli ticarət son illərdə ticarət meydanları üçün böyük problemə çevrilib. Onlar çox zaman yüksək həcmli məlumatları idarə edə bilmirlər.

Qəzalar nəticəsində sürətli süqüt (flash crash) baş verir ki, bazar bu halda 10% və daha artıq düçmə edə bilər. Treyderlər kütləvi ərizəər verir, stoplar işə düşür və s.

Bu kimi hallara qarşı ilk növbədə aksiyalar üçün ərizələrin qəbulunun, o cümlədən qiymət dəyişikliyinin yuxarı və aşağı limitlərinin sistemli məhdudlaşdırılması kimi əsas dəyişikliklərdir.

Bu qaydalara görə, müxtəlif qiymətli kağızlarla əməliyyat zamanı 5 dəqiqə ərzində məzənnələr birja tərəfindən qoyulmuş limiti keçərsə, sistem əməliyyatlaı dayayndırır.

Bazar dəyişir, qaydalar da dəyişir. İndi dilerlər üçün bazara müdaxilə etmə stimulu əvvəlkindən xeyli azdır, bəzi hallarda isə onlar ümumiyyətlə gələn xəbərlər toplusu haqqında hər hansı bir məlumata malik olmurlar.

HSBC belə zənn edir ki, qəzaların bazara təsiri güclənəcəkdir. Bu da bankların borclara görə məsrəflərini artıracaq, istisna deyil ki, ABŞ istiqraz kağızlarına da təsirsiz ötüşməyəcək.

6.Çində korporativ defoltlar

Çin iqtisadiyyatı yavaşıyır,bu da aydındır, amma bu yavaşımanın tempi hələ də mübahisə doğurur.

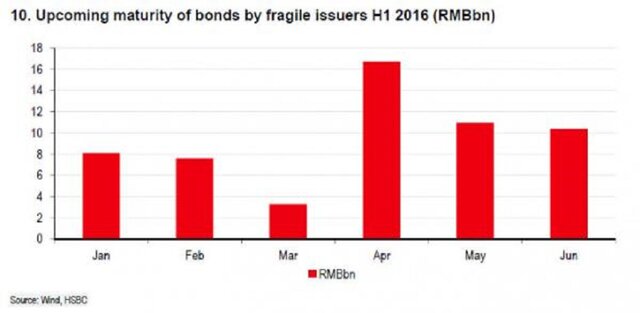

Buna baxmayaraq 2016-cı ildə kreditləşməyə imkan əldə etmə daha da çətinləşəcək və bu bir çox sahələrdə şirkətlərin defolt olma riskinin yüksəlməsi deməkdir. HSBS-nin məluatlarına görə qıraqdan dəstək almadıqları təqdirdə ən azı 30 səhm emitentləri ilk yarımillikdə bankrot ola bilərlər.

Bu halda bütün defoltların 30%-i haradasa aprel ayına təsadüf edə bilər.

Problemi emitentlərin böyük hissəsi kömür və poladtökmə sahələrindəki şirkətlərdir.

Aydındır ki, Çinin kredit mühitinin pisləşməsi Çin aktivlər üzrə əhəmiyyətli təsir göstərəcək

7.ABŞ-da reçessiya

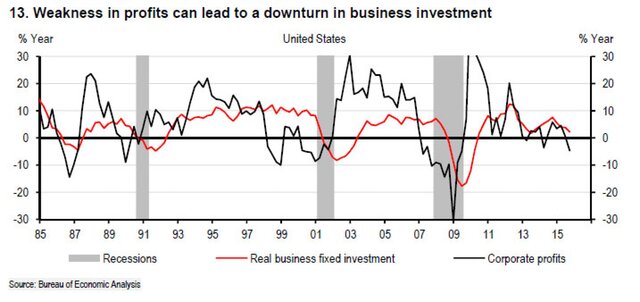

Dolların davamlı güclənməsi,korporasiyaların mənfəətlərinin, ixrac üçün tələblərin azalması və idxalın rəqabətinin artımıdır. Dünya iqtisadiyyatının zəif inkişafı təmiz ixracatın vəziyyətini daha da gərginləşdirəcəkdir.

Fond bazarının düşməyi, istehlak və biznes- əhvalına təsir edəcək ki, bu da xərclərin azalmasına çıxaracaq.

Hətta faiz dərəcələri sabit olarsa və ya düşərsə, biznes əvvəlki tək yeni investisiyalar oyuluşundan çəkinəcək.

Tam azalma iş yerlərinin və kapital qouluşlarıın azalması ilə davam edəcək.

Əgər korporasiyaların məhfəəti ilə bağlı vəziyyət dəyişməsə iqtisadiyyatda azalmanın davam etməsi 2016-cı ildə də mümkündür.

8.FRS səhv siyasəti

İnflaysiyanın sıçrayışı FRS-in sərt siyasətini artırmaq barədə fikrə kökləyə bilər,hansı ki əlavə olaraq iqtisadiyyata təzyiq göstərəcək.

Gözlənilir ki, Federal fondlar üzrə dərəcələr 2016-cı ilin axırlarına 1,5%, 2017-ci ilin axırlarına isə artıq 2,5 % təşkil edəcək. Bu zaman real dərəcələr – 1,0%-dən 0,7%-ə yüksələcək.

Belə bir risk ehtimalı var ki, dərəcələrin yüksəldilməsi iqtisadiyyatda məcmu tələbatın artımını gölənildiyindən daha artıq zəiflədəcək.

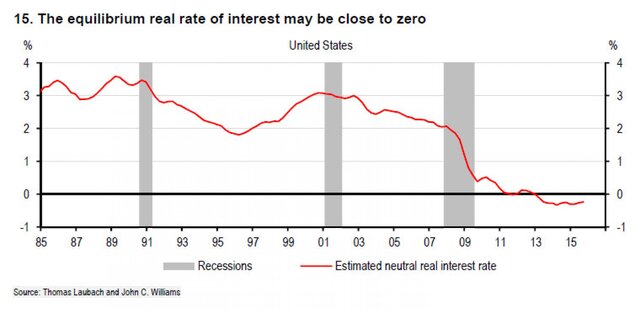

Tarazlaşdırılmış real faiz dərəcəsi görünür gələcəkdə əhəmiyyətli miqdarda arta bilməyəcək və o hələ uzun zaman sıfıra yaxın olacaq.

Nəticədə FRS daha aqressiv şəkildə inflyasiyanın nəticələrinə reaksiya verəcək, yəni ki, siyasətinin daha da sərtləşdirəcək.

Bu halda iqtisadi fəallıq da sürətlə azalacaq, bu da öz növbəsində maliyya bazarlarında yüksək dəyişgənliyə gətirib çıxaracaq.

İnkişaf etməkdə olan bazarlar artıq ilin axırına dərəcələrin yüksəlməsi ideyasına uyğunlaşıblar, amma daha artıq sərtləşdirilməyə hazır olmaya bilərlər.

Hazırkı real faiz dərəcələri və 10 illik istiqrazlar üzrə 2016-cı ildə gözləntilər, rezident olmayan kapitallar üzrə sabit daxil olmalar ÜDM-ün 1,8 %-ni və ya təxminən $500 mlrd.təşkil edəcək. Əgər real dərəcələr 1%-dən azca artıq təşkil edərsə o zaman kapital axını 2 dəfə və ya ÜDM-un 1,2 %-i qədər azala bilər ki, bu da 1990-cı ildən bəri ən az göstərici ola bilər.

az

az ru

ru